Comme à son accoutumée, l’Association des importateurs de véhicules au Maroc (AIVAM) a tenu récemment sa traditionnelle présentation annuelle relative au marché automobile national. Une conférence de presse suivie massivement par les professionnels du secteur et avec beaucoup d’attention.

2022, Une année automobile tourmentée. Voilà d’emblée comment débute la présentation de l’Association des importateurs de véhicules au Maroc (AIVAM), présidée par Adil Bennani. Celui-ci, après une introduction sur le contexte économico-politique mondial et ses soucis (crise des semi-conducteurs, conflit russo-ukrainien, inflation de l’énergie et des matières premières…) a passé en revu les différentes donnes ayant caractérisé le marché automobile national dans ses différentes composantes.

Manque de véhicules et baisse de la demande

Toutes catégories et classifications confondues, le marché du neuf a clôturé l’année 2022 à précisément 161.410 véhicules vendus, soit 8% de moins qu’en 2021 (175.360). Comme pour beaucoup d’autres marchés mondiaux, le secteur a été durement impacté par les mêmes facteurs exogènes et notamment, des ruptures de stocks dues à la pénurie de puces électroniques, ainsi qu’une inflation galopante et un renchérissement des hydrocarbures, engendrés par la guerre en Ukraine. Ceci dit, le marché marocain a aussi fait les frais d’une baisse de la demande locale sur la 2ème partie de l’année. Si bien qu’après un repli de 12,85% en novembre, le mois ayant suivi a enregistré quasiment la même baisse (-12,58%) à 16.121 unités vendues, constituant le pire mois de décembre depuis 2014.

Le VP moins impacté que le VUL

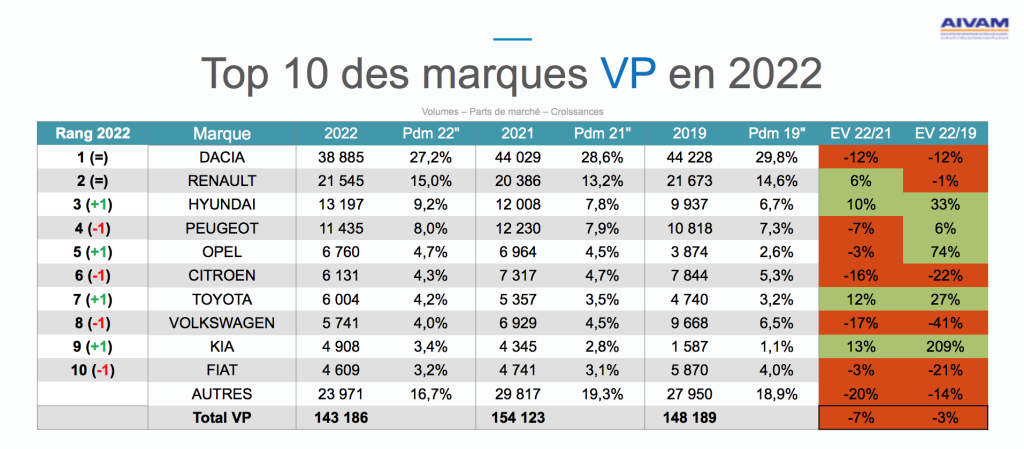

Impacté par les problèmes de disponibilités des stocks, le segment de la voiture particulière (VP) a enregistré une évolution annuelle négative (-7% vs 2021) à 143.186 unités vendues. Preuve que ces soucis de stocks découlent directement de la crise des semi-conducteurs, les constructeurs asiatiques ont moins souffert l’an dernier. Si bien qu’à part Renault, les trois marques Hyundai, Toyota et Kia sont les seules afficher une croissance positive dans le top-10 à. Le podium de ce dernier reste inchangé avec le leadership historique de Dacia et Renault, duo totalisant 42,2% de parte de marché (PDM), suivi sur la 3ème marche par Hyundai (9,2% de PDM).

De son côté, le marché du véhicule utilitaire léger a chuté de façon plus prononcée (-14% vs 2021). En cause, le manque de visibilité et le climat d’incertitude qui plane sur le contexte économique mondial et national. Résultat : toutes les marques sont passées dans la rouge, à l’exception, là-encore, de Renault. Explication : la marque au Losange a pleinement profité de «l’effet Express», modèle produit à Tanger et ayant comblé la demande de la clientèle après la disparition du Dokker de Dacia. D’ailleurs, la marque au losange a repris la tête du classement avec une PDM de 26,6%, suivie par DFSK (15% de PDM) et Ford (10% PDM). Au passage, on retiendra la bonne performance de Citroën qui fait son entrée dans le top-10 et affiche une forte croissance de 62% !

Le haut de gamme dominé par Audi

Constituant toujours près de 9,5% du marché VP, le segment premium a suivi la tendance générale en accusant un repli de 9% par rapport à 2021, avec 13.505 unités vendues. Pour la deuxième année consécutive, l’importateur d’Audi est leader de l’automobile haut de gamme avec près de 3.900 ventes (+11% Vs 2021), devant BMW (2.844) et Mercedes (2.384). À noter aussi que les marques DS, Jaguar, Lexus et Porsche ont réussi à se maintenir en 2022, clôturant l’année avec une croissance positive. Là encore, «les performances du premium sont impactées par la disponibilité de stocks et la pénurie des semi-conducteurs», explique l’AIVAM dans sa présentation.

Le SUV en tête de gondole…

Point commun entre ces labels premium, ils comptent des véhicules hauts sur pattes dans leurs gammes respectives. En taux chiffrés et sur l’ensemble du marché VP, le SUV pèse à hauteur de 34,1%, suivi par la citadine (23,4%), la citadine sedan ou tri-corps (14,2%), le ludospace (12,8%), la compacte (6,2%), la micro-citadine (3,3%), le monospace (2,8%), la berline moyenne (1,4%), la routière (1%), le coupé/cabriolet (0,7%) et enfin la limousine (0,1%). «Bien qu’en retrait de -17,6% par rapport à 2021, le segment de la citadine demeure le deuxième principal volume de ventes», rappelle l’AIVAM. Puis d’expliquer que «le segment de la citadine sedan connait la plus importante croissance (+23,4% vs 2021) sous l’effet des loueurs».

Composantes et tendances…

Dans le reste des composantes et des tendances, plusieurs faits sont à retenir. À commencer par le marché du véhicule d’occasion qui a cru de 2% l’an dernier à 677.222 mutations, ce qui correspond à plus de quatre fois à la taille du marché du neuf ! Le pouvoir d’achat y est pour quelque chose, au même titre d’ailleurs qu’il a impacté les ventes de taxis qui ont tout juste dépassé les 1.300 immatriculations (incluant petits et grands taxis) en 2022, soit une baisse d’environ 80%. À l’inverse de la demande des taxieurs, celle des loueurs a augmenté de 16% en 2022 à 37.917 unités vendues, notamment grâce à un marché touristique ayant repris des couleurs.

Par villes, si Casablanca reste le cœur battant du marché avec 41,5% des immatriculations neuves en 2022, la grande métropole affiche une tendance baissière (-1,6%), mais nettement moins importante qu’à Rabat où la demande a fortement régressé (-15%), alors que malgré un net recul (-9,8%), Agadir conforte sa 3ème position devant Marrakech.

Enfin, s’agissant des véhicules à énergie alternative, leurs ventes ont fortement cru, poussée par une offre hybride de plus en plus importante. Outre le pionnier Toyota, on retiendra l’excellente performance de Hyundai qui a franchi la barre des 1.000 immatriculations hybrides en 2022.

Quid de l’année 2023 ?

Toujours perturbé au niveau de logistique et impacté par la pénurie des semi-conducteurs, le marché automobile national ne devrait pas retrouver son aura d’avant Covid. En fait, plusieurs facteurs entrent en jeu, certains étant exogènes, d’autres liés à la conjoncture nationale. Entre, d’une part, l’inflation galopante, l’issue incertaine du conflit russo-ukrainien, l’inflation sur les prix de l’énergie, puis, d’autre part, la tension sur les prix (et les marges), ainsi que la sécheresse et la baisse du pouvoir d’achat, 2023 s’annonce plutôt comme une nouvelle année difficile. Telles sont les prévisions de l’AIVAM qui table cette année sur un volume global similaire à celui de 2022.